09年增值稅納稅申報代理實務復習資料(2)

出口貨物應退稅額的計算方法

(一)外貿企業出口貨物退稅計算方法

應退稅額=購進貨物的進項金額×退稅率

購進貨物的進項金額,并不是進項稅額,而是購進價格。

(二)生產企業出口貨物“免、抵、退”稅計算方法

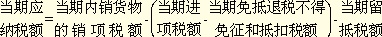

公式1

公式2

按照公式4的要求,公式2為正數時,說明企業當期內銷大于外銷,銷項稅大于進項稅,期末作繳納稅款的賬務處理。公式2為負數時,無外銷要將進項稅額作下期留抵;有外銷要比較外銷貨物按公式3計算的免抵退稅額與期末留抵數哪個小,按小的數據申請辦理出口退稅。

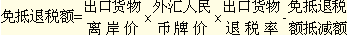

公式3:

公式4,當期應退稅額和當期免抵稅額的計算

當期期末留抵稅額≤當期免抵退稅額時:

當期應退稅額=當期期末留抵稅額

當期免抵稅額=當期免抵退稅額-當期應退稅額

當期期末留抵稅額>當期免抵退稅額時:

當期應退稅額=當期免抵退稅額

當期免抵稅額=0

注意:新發生出口業務的企業計算出口退稅的政策要求有變化

新發生出口業務的生產企業自發生首筆出口業務之日起12個月內的出口業務,在審核期期內出口的貨物(審核期12個月),按月分別計算免抵稅額和應退稅額,稅務機關審核無誤的應退稅額暫不辦理退庫,可在退稅審核期期滿后的當月將上述各月的審核無誤的應退稅額一次性退給企業。

例題:A生產企業2005年4月發生下列業務:

(1)進口材料,海關審定的關稅完稅價格為500萬元,關稅稅率為10%,海關征收了關稅,代征了進口環節增值稅。

(2)從國內市場購進原材料支付的價款為800萬元,取得增值稅專用發票上注明的稅金為136萬元,銀行存款支付,貨物入庫,發票經過認證。

(3)外銷貨物的離岸價為1000萬元人民幣。

(4)內銷貨物的銷售額為1500萬元(不含稅),收到支票。

要求:該企業適用“免、抵、退”的稅收政策,上期留抵稅額50萬元。計算相關稅金并作出會計處理。(假定上述貨物內銷時均適用17%的增值稅率,出口退稅率為15%,按申報數進行出口退稅處理)

【正確答案】 (1)進口環節應繳關稅500×10%=50萬元

借:物資采購 50萬元

貸:應交稅費――應交進口關稅 50萬元

借:應交稅費――應交進口關稅 50萬元

貸:銀行存款 50萬元

進口環節海關代征增值稅500×(1+10%)×17%=93.5萬元

借:應交稅費――應交增值稅(進項稅額) 93.5萬元

貸:銀行存款 93.5萬元

(2)國內采購進項稅136萬元

借:物資采購 800萬元

應交稅費――應交增值稅(進項稅額) 136萬元

貸:銀行存款 936

(3)出口貨物銷售免稅

借:應收外匯帳款 1000萬元

貸:主營業務收入――一般貿易出口 1000萬元

出口貨物當期不得免征和抵扣稅額為:1000×(17%-15%)=20(萬元)

借:主營業務成本 20萬元

貸:應交稅費――應交增值稅(進項稅額轉出)20萬元

(4)內銷貨物銷項稅額1500×17% = 255(萬元)

借:銀行存款 1755萬元

貸:主營業務收入 1500萬元

應交稅費――應交增值稅(銷項稅額)255萬元

(5)計算出口退稅并做會計處理

上期留抵稅額50萬元

當期應納稅額為:255-(93.5+136-20)-50=-4.5(萬元)

出口貨物免抵退稅額為:1000×15% = 150(萬元)

由于期末留抵稅額4.5萬元<當期免抵退稅額150萬元

當期應退稅額=4.5萬元

當期免抵稅額=150萬-4.5=145.5萬元

借:其他應收款――應收出口退稅款----增值稅(批準的應退稅額) 4.5萬元

應交稅費――應交增值稅(出口抵減內銷產品應納稅額)145.5萬元

貸:應交稅費――應交增值稅(出口退稅) 150萬元

注冊稅務師考試相關信息:

更多信息請訪問:注冊稅務師頻道 注冊稅務師論壇 注冊稅務師輔導試聽

最新資訊

- 2025年稅務師考前幾頁紙,再看一遍,上考場!2025-11-14

- 考前回顧!2025年稅務師稅法二52個必背公式2025-11-13

- 考前強化記憶!2025年稅務師稅法一87個必背公式2025-11-12

- 考前慌到失眠?2025年稅務師《財務與會計》33個 “救命考點” 速記,看完心里有底了2025-11-05

- 考前救命!2025年稅務師《涉稅服務相關法律》31個考點熬夜速記2025-11-05

- 2025年稅務師《涉稅服務實務》考前19個速記考點公布2025-11-05

- 最后10天!2025年稅務師稅法二考前14個考點速記~背起來2025-11-05

- 搶分必備!2025年稅務師稅法一考前35個考點速記,抓緊打印2025-11-05

- 熬夜也要背!2025年稅務師5科考前幾頁紙2025-10-15

- 干貨合集!2025年稅務師考試沖刺資料:考前幾頁紙+模擬卷+歷年真題+公式匯總2025-10-14

打卡人數

打卡人數