2013年注冊稅務師考試《稅法一》第一章知識點:稅法概述

第一節 稅法概述

一、稅法的概念與特點

(一)稅法概念

稅法是指有權的國家機關制定的有關調整稅收分配過程中形成的權利義務關系的法律規范的總和。

了解稅法定義時需注意

1.立法機關--有權的機關:在我國即是全國人民代表大會及其常務委員會、地方立法機關、獲得授權的行政機關。

2.調整對象--稅收分配中形成的權利義務關系。

3.范圍--廣義與狹義之分。廣義的稅法,包括各級有權機關制定的稅收法律、法規、規章,是由稅收實體法、稅收程序法、稅收爭訴法等構成的法律體系。

【考題?多選題】(2009年)從廣義的立法層次上劃分,稅法包括( )。

A.全國人大制定的稅收法律

B.國務院制定的稅收法規

C.省級政府制定的地方性稅收法規

D.中央政府部門制定的稅收規章

E.市級政府制定的稅收規章

『正確答案』ABD

『答案解析』從廣義的立法層次上劃分,稅法包括全國人大制定的稅收法律、國務院制定的稅收法規或省級人民代表大會制定的地方性稅收法規,有關政府部門制定的稅收規章。

(二)稅法的特點--了解

1.從立法過程看--稅法屬于制定法,而不屬于習慣法

即稅法是由國家制定的,而不是由習慣作法或司法判例而認可的。

2.從法律性質看--稅法屬于義務性法規,而不屬于授權性法規

即稅法直接規定人們的某種義務,具有強制性。

3.從內容看--稅法屬于綜合法,而不屬于單一法

即稅法是由實體法、程序法、爭訟法等構成的綜合法律體系。

我國稅法結構:憲法加稅收單行法律、法規。

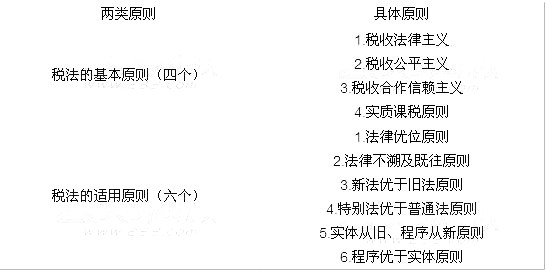

二、稅法原則--掌握(分為兩個層次,即:基本原則和適用原則)

【例題?單選題】下列各項中,屬于稅法基本原則的是( )。

A.法律優位原則

B.稅收法律主義原則

C.法律不溯及既往原則

D.程序優于實體原則

『正確答案』B

(一)基本原則(4個)--掌握含義、特點、適用情形

1.稅收法律主義(也稱稅收法定主義、法定性原則)

(1)含義:是指稅法主體的權利義務必須由法律加以規定,稅法的各類構成要素都必須且只能由法律予以明確的規定,超越法律規定的課稅是違法和無效的。

(2)功能:保持稅法的穩定性與可預測性

(3)具體原則:課稅要素法定、課稅要素明確、依法稽征。

【考題?單選題】(2008年)稅收法律主義也稱稅收法定主義。下列有關稅收法律主義原則的表述中,錯誤的是( )。

A.稅收法律主義的功能側重于保持稅法的穩定性

B.課稅要素明確原則更多地是從立法技術角度保證稅收分配關系的確定性

C.課稅要素必須由法律直接規定

D.依法稽征原則的含義包括稅務機關有選擇稅種開征和停征的權力

『正確答案』D

『答案解析』依法稽征原則,即稅務行政機關必須嚴格依據法律的規定稽核征收,而無權變動法定課稅要素和法定征收程序。除此之外,納稅人同稅務機關一樣都沒有選擇開征、停征、減稅、免稅、退補稅收及延期納稅的權力(利),即使征納雙方達成一致也是違法的。

2.稅收公平主義

(1)含義:稅收負擔必須根據納稅人的負擔能力分配,負擔能力相等,稅負相同;負擔能力不等,稅負不同。

(2)法律上的稅收公平與經濟上的稅收公平

經濟上的稅法公平往往是作為一種經濟理論提出來的,可以作為制定稅法的參考,但是對政府與納稅人尚不具備強制性的約束力。

3.稅收合作信賴主義

(1)含義:征納雙方關系從主流上看是相互信賴,相互合作的,而不是對抗的。

(2)這一原則與稅收法律主義存在一定沖突,許多國家稅法在應用這一原則時都作了一定限制。

4.實質課稅原則

(1)含義:依納稅人真實負擔能力決定其稅負,不能僅考核其表面是否符合課稅要件。

(2)意義:防止納稅人避稅與偷稅,增強稅法適用的公正性(注意選擇)。

納稅人借轉讓定價而減少計稅所得,稅務機關有權重新估定計稅價格,而不是納稅人申報的計稅價格。

【例題?單選題】如果納稅人通過轉讓定價或其他方法減少計稅依據,稅務機關有權重新核定計稅依據,以防止納稅人避稅與偷稅,這樣處理體現了稅法基本原則中的( )。

A.稅收法律主義原則

B.稅收公平主義原則

C.稅收合作信賴主義原則

D.實質課稅原則

『正確答案』D

【例題?多選題】關于稅法的基本原則,下列表述正確的有( )。

A.稅收法定主義的功能偏重于保持稅法的穩定性和可預測性

B.經濟上的稅收公平不具備強制約束力,僅作為制定稅法的參考

C.實質課稅原則的意義在于防止納稅人的偷稅和避稅

D.稅收公平主義賦予納稅人既可以要求實體利益上稅收公平,也可以要求程序上稅收公平的權力

E.稅務機關有權重新核定計稅依據,體現的是稅收公平主義原則

『正確答案』ABCD

『答案解析』稅務機關有權重新核定計稅依據,并據以計算應納稅額,體現的是實質課稅原則。

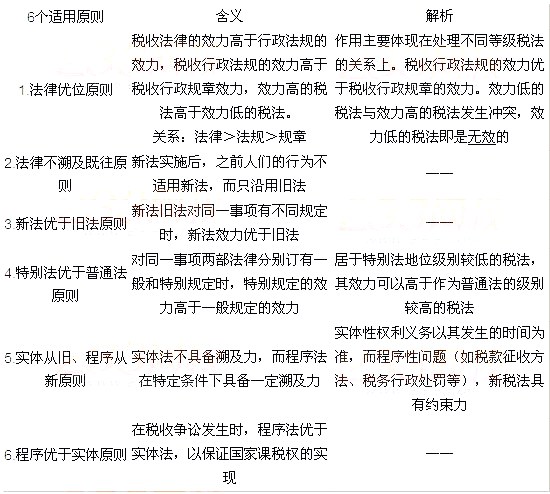

(二)稅法的適用原則(六個)--掌握含義并加以應用

>>>報考指南 | |||||||

|

編輯推薦

最新資訊

返回頂部

| |||||||

打卡人數

打卡人數