2013會計職稱考試《中級經濟法》重點解析:消費稅的應納稅額

課程推薦:2013年會計職稱考試全新高效保過套餐

消費稅的應納稅額

(一)自產自用應納消費稅的計算

納稅人自產自用的應稅消費品,按照納稅人生產的同類消費品的銷售價格計算納稅;沒有同類消費品銷售價格的,按照組成計稅價格計算納稅。

(1)實行從價定率辦法計算納稅的組成計稅價格計算公式:

組成計稅價格=(成本+利潤)÷(1-比例稅率)

(2)實行復合計稅辦法計算納稅的組成計稅價格計算公式:

組成計稅價格=(成本+利潤+自產自用數量×定額稅率)÷(1-比例稅率)

(二)直接對外銷售應納消費稅的計算

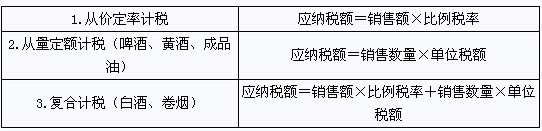

1.從價定率計算:

(1)銷售額的確定--同增值稅(含消費稅不含增值稅的銷售額)

(2)銷售額的特殊規定

①納稅人通過自設非獨立核算門市部銷售的自產應稅消費品,應當按照門市部對外銷售額或銷售數量征收消費稅。

②納稅人用于換取生產資料和消費資料、投資入股和抵償債務等方面的應稅消費品,應當以納稅人同類應稅消費品的最高銷售價格為依據計算消費稅。

(3)包裝物

①銷售:包裝物連同應稅消費品一并銷售的,無論包裝物是否單獨計價以及在會計上如何核算,均應并入應稅消費品的銷售額中繳納消費稅。

②押金--同增值稅

A如果包裝物不作價隨同應稅消費品銷售,而是收取押金,此項押金一般不征稅。

B因逾期未收回包裝物不再退還的押金或者已收取的時間超過12個月的押金,應按照應稅消費品的適用稅率計算繳納消費稅。

2.從量定額計算:

銷售數量,是指應稅消費品的數量。

(1)銷售應稅消費品的,為應稅消費品的銷售數量;(不是生產量)

(2)自產自用應稅消費品的,為應稅消費品的移送使用數量;(不是生產量)

(3)委托加工應稅消費品的,為納稅人收回的應稅消費品數量(不是委托數量);

(4)進口應稅消費品的,為海關核定的應稅消費品進口征稅數量。

(三)委托加工環節應納消費品應納稅的計算

委托加工的應稅消費品,按照受托方的同類消費品的銷售價格計算納稅;沒有同類消費品銷售價格的,按照組成計稅價格計算納稅。

(1)實行從價定率辦法計算納稅的組成計稅價格計算公式:

組成計稅價格=(材料成本+加工費)÷(1-比例稅率)

(2)實行復合計稅辦法計算納稅的組成計稅價格計算公式:

組成計稅價格=(材料成本+加工費+委托加工數量×定額稅率)÷(1-比例稅率)

【注意】加工費,是指受托方加工應稅消費品向委托方所收取的全部費用,包括代墊輔助材料的實際成本。

(四)進口環節應納消費稅的計算

1.實行從價定率辦法計算納稅的組成計稅價格計算公式:

組成計稅價格=(關稅完稅價格+關稅)÷(1-消費稅比例稅率)

2.實行復合計稅辦法計算納稅的組成計稅價格計算公式:

組成計稅價格=(關稅完稅價格+關稅+進口數量×消費稅定額稅率)÷(1-消費稅比例稅率)

(五)計稅價格明顯偏低并無正當理由

1.納稅人應稅消費品的計稅價格明顯偏低并無正當理由的,由主管稅務機關核定其計稅價格。應稅消費品的計稅價格的核定權限規定如下:

(1)卷煙、白酒和小汽車的計稅價格由國家稅務總局核定,送財政部備案;

(2)其他應稅消費品的計稅價格由省、自治區和直轄市國家稅務局核定;

(3)進口的應稅消費品的計稅價格由海關核定。

2.對計稅價格偏低的白酒核定消費稅最低計稅價格:

(1)適用條件:白酒生產企業銷售給銷售單位的白酒,生產企業消費稅計稅價格低于銷售單位對外銷售價格(不含增值稅,下同)70%以下的,稅務機關應該核定消費稅最低計稅價格。白酒消費稅最低計稅價格由白酒生產企業自行申報,稅務機關核定。

(2)已核定最低計稅價格的白酒,生產企業實際銷售價格高于消費稅最低計稅價格的,按實際銷售價格申報納稅,實際銷售價格低于消費稅最低計稅價格的,按最低計稅價格申報納稅--孰高

(3)已核定最低計稅價格的白酒,銷售單位對外銷售價格持續上漲或下降時間達到3個月以上、累計上漲或下降幅度在20%(含)以上的白酒,稅務機關重新核定最低計稅價格

(六)外購應稅消費品已納消費稅的扣除

1.準予抵扣的情形

(1)外購或委托加工收回的已稅煙絲生產的卷煙。

(2)外購或委托加工收回的已稅化妝品生產的化妝品。

(3)外購或委托加工收回的已稅珠寶玉石生產的貴重首飾及珠寶玉石。

(4)外購或委托加工收回的已稅鞭炮、焰火生產的鞭炮、焰火。

(5)以外購或委托加工收回的已稅桿頭、桿身和握把為原料生產的高爾夫球桿。

(6)以外購或委托加工收回的已稅木制一次性筷子為原料生產的木制一次性筷子。

(7)以外購或委托加工收回的已稅實木地板為原料生產的實木地板。

(8)以外購或委托加工收回的已稅石腦油為原料生產的應稅消費品。

(9)外購或委托加工收回的已稅潤滑油為原料生產的潤滑油。

2.準予抵扣的數量

當期準予扣除外購或委托加工的應稅消費品的已納消費稅稅款,應按當期"生產領用數量"計算。

當期準予扣除外購應稅消費品已納稅款=當期準予扣除外購應稅消費品買價×外購應稅消費品適用稅率

當期準予扣除外購應稅消費品買價=期初庫存外購應稅消費品買價+當期購進的外購應稅消費品買價-期末庫存的外購應稅消費品買價

最新資訊

- 2025年中級會計經濟法時間數字考點匯總,考前必看!2025-09-02

- 2025中級會計職稱《經濟法》考前最后10頁紙,背了就得分!2025-09-01

- 2025年中級會計職稱《財務管理》考前最后10頁紙,考前必背!2025-09-01

- 速領!2025年中級會計職稱《中級會計實務》考前最后10頁紙2025-09-01

- 2025中級會計實務考前沖刺:10頁紙速記核心考點,考前搶分必看2025-08-30

- 2025中級會計財管考前10頁紙:核心考點速記(搶分倒計時)2025-08-30

- 2025中級會計經濟法:考前必背10頁紙(沖刺速記搶分)2025-08-30

- 2025中級會計財務管理計算題開平方技巧你掌握了嗎2025-08-29

- 2025中級會計《經濟法》必背50個高頻考點:附沖刺答題技巧與提分指南2025-08-29

- 2025中級會計機考分錄輸入方法:正確格式+操作步驟2025-08-29

打卡人數

打卡人數